Warszawa, 31 sierpnia 2021 r.

Stanowisko ZPP ws. rozwiązań podatkowych z Polskiego Ładu

Zdaniem Związku Przedsiębiorców i Pracodawców, projekt ustawy o zmianie ustawy o podatku dochodowym od osób fizycznych, ustawy o podatku dochodowym od osób prawnych oraz niektórych innych ustaw, który ma realizować założenia wynikające z tzw. Polskiego Ładu, budzi uzasadnione obawy, co do jego wpływu na polską gospodarkę.

Projektodawca zaproponował kierunkowo słuszne działania, zmierzające w kierunku redukcji klina podatkowego. Rozwiązania, takie jak podniesienie kwoty wolnej od podatku do 30 tys. zł (oraz zmiana jej charakteru z degresywnej na stałą), czy też podniesienie drugiego progu podatkowego w podatku PIT do 120 tys. zł były potrzebne, przy czym powinny one zostać wprowadzone znacznie wcześniej.

Nie sposób zauważyć, że kwota wolna od podatku obowiązująca w Polsce jest jedną z trzech najniższych w Unii Europejskiej. Z kolei drugi próg podatkowy funkcjonuje w niezmiennej formie od 2009 roku. Od tego czasu, zarobki Polaków – w ślad za inflacją – poszły znacznie do góry. Zasadnym zatem jest, aby obie przytoczone zmiany zostały jak najszybciej wprowadzone do porządku prawnego.

Poza powyżej wskazanymi, pozytywnymi elementami projektu ustawy, ZPP ma wiele zastrzeżeń co do proponowanych rozwiązań podatkowych. Mamy nadzieję, że przedstawione uwagi oraz rekomendowane działania istotnie przyczynią się do podniesienia jakości i efektywności projektowanych przepisów.

I. Zmiany dot. składki zdrowotnej przy opodatkowaniu wg skali oraz na podatku liniowym

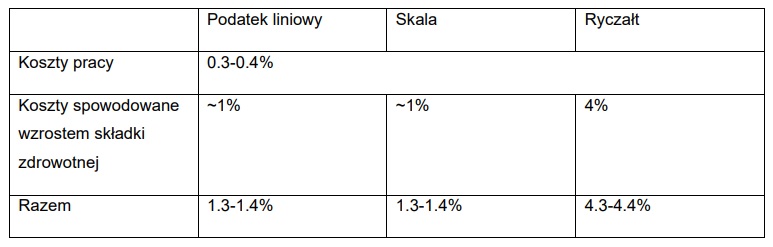

Do najbardziej dotkliwych dla przedsiębiorców zmian należy modyfikacja w naliczaniu i odprowadzaniu składki zdrowotnej. Obecnie przedsiębiorcy mogą opłacać zryczałtowaną składkę zdrowotną od podstawy, która odpowiada 75 proc. przeciętnego wynagrodzenia w sektorze przedsiębiorstw. Tym samym, na wysokość obecnie odprowadzanej składki nie wpływają dochody firmy, a składka ta wynosi w 2021 roku 381,81 zł. Ponadto, przedsiębiorcy mogą odliczyć od podatku kwotę odpowiadającą iloczynowi podstawy wymiaru i 7,75 proc. W bieżącym roku daje to możliwość odliczenia 328,78 zł.

Zgodnie z treścią projektu, powyższy mechanizm ma ulec znaczącej zmianie. Przede wszystkim nastąpi wzrost składki do zapłaty, która będzie wynosić 9 proc. dochodu przedsiębiorcy (pomniejszonego o składki ZUS). Jednocześnie, zostanie zlikwidowana możliwość odliczenia składki od podatku.

Zaprojektowane w ten sposób rozwiązanie oznacza de facto wzrost obciążeń podatkowych o 7,75 pkt proc. dla przedsiębiorców rozliczających się na zasadach ogólnych, a także dla firm będących na podatku liniowym. Tak drastyczna podwyżka danin – wynosząca w skrajnych przypadkach niemal 50% – jest nie do zaakceptowania przez otoczenie biznesowe. Związek Przedsiębiorców i Pracodawców postuluje zatem o rezygnację z obciążania przedsiębiorców składką NFZ proporcjonalną do dochodów.

Rozumiemy potrzebę zwiększonych wydatków na państwowy system ochrony zdrowia. Jednakże, zwiększone finansowanie powinno zostać poprzedzone reformami systemu, które podniosą jakość i efektywność państwowej opieki medycznej. Należy jednak zauważyć, że obecne ramy systemu nie gwarantują efektywnego wydatkowania środków pozyskanych z tytułu zmiany w naliczaniu składki zdrowotnej.

II. Zmiany dot. składki zdrowotnej na ryczałcie od przychodów ewidencjonowanych

Według projektowanych przepisów, osoby opłacające ryczałt od przychodów ewidencjonowanych mają opłacać miesięcznie składkę od przychodu. W tym przypadku, składka wynosić ma 1/3 stawki ryczałtu od przychodów ewidencjonowanych, zastosowanej przy opodatkowaniu tych przychodów.

Powyższe rozwiązanie również oznacza drastyczny wzrost (o 33,3%) obciążeń podatkowo-składkowych, w tym przypadku względem przedsiębiorców stosujących ryczałt. Tak skokowej podwyżki nie bilansuje obniżenie poszczególnych stawek ryczałtu o maksymalnie 3 pkt proc.

Dlatego analogicznie jak w punkcie I, apelujemy o rezygnację z niniejszego rozwiązania, które będzie jednoznacznie szkodliwe dla firm, w tym szczególnie dla samozatrudnionych, a także mikro- i małych przedsiębiorstw, które najczęściej korzystają z ryczałtu od przychodów ewidencjonowanych.

III. Ulgi dla biznesu

Zdaniem ZPP, przedstawione w projekcie ustawy ulgi dla przedsiębiorstw jeszcze bardziej skomplikują system podatkowy, który już w obecnej chwili jest jednym z najmniej spójnych i przejrzystych systemów w Europie. Większość ulg zawiera szereg wymogów i wykluczeń, dlatego będą one stosowane przez firmy w marginalnym zakresie.

Ponadto, złożoność przepisów w zakresie ulg generuje ryzyko, że zastosowanie danej ulgi zostanie zakwestionowane przez organy podatkowe, co dla przedsiębiorcy spowoduje ujemne konsekwencje. Możliwe zatem jest, że firmy – mimo spełniania formalnych wymogów pozwalających na zastosowanie ulgi – nie zastosują z preferencyjnego rozwiązania, aby nie ryzykować sporu z organami skarbowymi.

Należy również zauważyć, że znaczna ilość ulg i uproszczeń jest stricte skierowana do dużych podmiotów i inwestorów zagranicznych. Powyższe stwarza sytuację nierównej konkurencji między podmiotami o strukturze korporacyjnej, a małymi, rodzinnymi firmami, w które i tak są głównymi adresatami niekorzystnych zmian podatkowych, zawartych w niniejszej nowelizacji.

Uważamy, że znacznie lepszym rozwiązaniem, stymulującym rodzime firmy do wzrostu i zwiększania swojej konkurencyjności, byłoby uproszczenie systemu podatkowego. Niepewność regulacyjna to jedna z głównych barier inwestycyjnych w Polsce, która nie zostaje zniesiona dzięki niniejszemu projektowi ustawy. Wręcz przeciwnie – wprowadzanie nowych obciążeń podatkowych, z jednoczesnym ustanawianiem nowych ulg dla nielicznych podmiotów, tworzy jeszcze większy chaos prawny, który zdusi przedsiębiorczość i potencjał rozwojowy polskich firm.

IV. Zmiany dotyczące amortyzowania budynków i lokali mieszkalnych

Zgodnie z proponowanymi regulacjami, budynki i lokale mieszkalne nie będą już podlegały amortyzacji podatkowej. Zmiana ta będzie miała jednoznacznie negatywny wpływ na rentowność wynajmu mieszkań. Należy przy tym zauważyć, że koszty (będące w istocie niższymi zyskami właściciela) zostaną przerzucone na najemców, czyli na osoby, których nie stać na zakup własnego lokum, bądź nieposiadające zdolności kredytowej. Powyższe przełoży się także na wzrost inflacji, która już obecnie jest jedną z najwyższych w całej Unii Europejskiej.

Ponadto, zważając na sytuację właścicieli nieruchomości (wynajmujących) ZPP wskazuje, iż niniejsza regulacja jest kolejnym przejawem braku pewności i stabilności prawa. Obecnie, w obliczu wysokiej inflacji i negatywnych rzeczywistych stóp procentowych, zakup nieruchomości jest jedną z najpopularniejszych form lokowania oszczędności wśród osób fizycznych. Decyzja o nabyciu nieruchomości jest poparta oszacowaniem przyszłej rentowności inwestycji, na którą istotny wpływ miała dotychczas możliwość amortyzacji lokalu.

Wprowadzanie w krótkim czasie tak znaczących zmian w systemie podatkowym stwarza niepewność regulacyjną, a także powoduje brak realnej możliwości planowania działań o charakterze gospodarczym.

W związku z powyższym, ZPP apeluje o odstąpienie od zmian dot. zasad amortyzowania budynków i lokali mieszkalnych.

V. Nowa definicja posiadania Zarządu

Na gruncie projektowanego art. 3 ust. 6 ustawy o CIT ustawodawca przewiduje, że zagraniczne podmioty będą uznawane za posiadające zarząd (a w konsekwencji rezydencję podatkową) na terytorium Polski, w przypadku gdy:

- osoby lub podmioty zasiadające w organach kontrolnych, stanowiących lub zarządzających podatnika mają miejsce zamieszkania albo siedzibę lub zarząd na terytorium Rzeczypospolitej Polskiej lub

- w sposób faktyczny, bezpośrednio lub za pośrednictwem innych podmiotów prowadzą bieżące sprawy tego podatnika, w tym na podstawie umowy go kreującej, decyzji sądu lub innego dokumentu regulującego jego założenie lub funkcjonowanie, udzielonych pełnomocnictw lub powiązań faktycznych między podatnikiem a osobami, o których mowa w art. 3 ust. 1 ustawy z dnia 26 lipca 1991 r. o podatku dochodowym od osób fizycznych, lub podmiotami, o których mowa w art. 3 ust. 1.

Powyższy przepis został tak skonstruowany, że domniemaniem rezydencji podatkowej w Polsce zostaną objęte zagraniczne spółki tylko z tego powodu, iż osoba fizyczna, mająca miejsce zamieszkania w Polsce, będzie np. członkiem organu zarządzającego bądź kontrolnego takiej zagranicznej spółki.

Innymi słowy, na podstawie tworzonego przepisu, zagraniczna spółka będzie podlegała opodatkowaniu polskim podatkiem CIT z uwagi na fakt, że w członkiem jej rady nadzorczej jest mieszkaniec Polski.

Zdaniem ZPP, wprowadzanie przepisu w takim brzmieniu jest bezzasadne, tym bardziej, że kwestia ta jest w wystarczający sposób unormowana w umowach o unikaniu podwójnego opodatkowania.

VI. Wprowadzenie do porządku prawnego tymczasowego zajęcia ruchomości

ZPP zgłasza również poważne wątpliwości co do instrumentu, który będzie uprawniał funkcjonariuszy Służby Celno-Skarbowej do tymczasowego zatrzymania ruchomości. Szczególne zagrożenia niesie za sobą brak kontroli sądowej, a także mechanizmów zapobiegających błędom przy stosowaniu tego środka.

Zgodnie z projektowanymi przepisami, tymczasowe zajęcie miałoby nie być stosowane do ruchomości o wartości znacznie przewyższającej kwotę długu. Jednakże, ustawodawca nie wskazał, kto i w jaki sposób ma oceniać wartość zatrzymywanych rzeczy w trakcie czynności kontrolnych. Powyższe aspekty generują duże ryzyko nadmiernej dowolności w stosowaniu instytucji zajęcia ruchomości.

VII. Wprowadzenie instytucji nabycia sprawdzającego

Zaproponowane w projekcie ustawy nowe narzędzie kontroli, polegające na dokonywaniu zakupu przez funkcjonariusza Krajowej Administracji Skarbowej w celu weryfikacji, czy dany podatnik zarejestrował transakcję na kasie fiskalnej oraz czy wydał paragon lub rachunek, to naszym zdaniem kolejne, niewspółmiernie radykalne rozwiązanie.

Należy przy tym podkreślić, że już obecnie organy skarbowe dysponują szeregiem narzędzi, za pomocą których realizują czynności kontrolne. Znacznie efektywniejszymi, a jednocześnie mniej dolegliwymi dla uczciwych podatników są narzędzia kontroli oparte na nowoczesnej analityce danych. Dzięki tym rozwiązaniom, organy skarbowe mogą prowadzić działania kontrolne bez fizycznej ingerencji w sferę podatnika. Ponadto podkreślamy, że znacznie ważniejszym jest uproszczenie systemu podatkowego, aniżeli wprowadzanie coraz to kolejnych narzędzi kontroli podatnika.

VIII. Ograniczenie użycia gotówki poprzez obowiązek posiadania instrumentu płatniczego

W projekcie proponuje się również wprowadzenie art. 19a prawa przedsiębiorców, zgodnie z którym przedsiębiorca ma obowiązek zapewnić możliwość dokonywania zapłaty w każdym miejscu, w którym działalność gospodarcza jest faktycznie wykonywania, w szczególności w lokalu, poza lokalem przedsiębiorstwa lub w pojeździe wykorzystywanym do świadczenia usług transportu pasażerskiego, przy użyciu instrumentu płatniczego.

Uważamy, wskazaną zmianę za niepotrzebną. Poziom akceptowania płatności bezgotówkowych, włączając mniejsze punkty handlowe oraz usługowe, rośnie w ostatnich latach szybko, czyniąc Polskę jednym z europejskich liderów w tej dziedzinie. Jeśli regulator dąży do możliwie największego upowszechnienia płatności bezgotówkowych, najdalej idącym akceptowalnym z naszego punktu widzenia rozwiązaniem jest wprowadzenie pewnego rodzaju ulg stanowiących rodzaj zachęty dla podatników – tego rodzaju elementy również pojawiają się w przedstawionym projekcie i wobec nich nie zgłaszamy radykalnego sprzeciwu.

Jednocześnie stoimy na stanowisku, że wybór akceptowanych płatności powinien leżeć w wyłącznej gestii przedsiębiorcy. Tak samo, jak przy propozycjach wprowadzenia obowiązku akceptowania płatności gotówkowych, tak i w tym przypadku opowiadamy się za dobrowolnością firm w tym zakresie.

W szerszym kontekście, zwracamy uwagę na fakt, iż ograniczanie możliwości korzystania z gotówki w obiegu gospodarczym niesie ze sobą również ryzyka w kontekście bezpieczeństwa państwa. Należy pamiętać o szybko zmieniającej się międzynarodowej sytuacji politycznej. W tym kontekście likwidacja gotówki jest groźna dla państwa i naraża je na szereg trudnych do przewidzenia zagrożeń.

Podsumowanie

Polska gospodarka jest w trakcie wyjścia z post-pandemicznego kryzysu. W tej sytuacji, otoczenie biznesowe potrzebuje wyraźnego impulsu, który pozwoliłby nadrobić utracone miesiące normalnego funkcjonowania. W wyniku licznych lockdownów oraz ograniczonej aktywności społeczno-gospodarczej, wiele firm znalazło się na skraju utraty płynności finansowej, czy też braku dalszego potencjału przychodowego.

W obecnym czasie, polskie firmy powinny skupić się na realizowaniu przedsięwzięć inwestycyjnych, które pozwolą im na złagodzenie skutków poprzednich lockdownów, jak i przyszłych, potencjalnych recesji gospodarczych.

Jednakże, w wyniku realizacji założeń wynikających z tzw. Polskiego Ładu, rodzime przedsiębiorstwa zostaną obciążone dodatkowymi daninami, które spowodują utratę środków na inwestycje oraz na zabezpieczanie przyszłych przychodów. Wprowadzenie projektu ustawy w życie w proponowanym kształcie, będzie oznaczać dla przedsiębiorców znaczącą utratę konkurencyjności względem zagranicznych odpowiedników.

Przedstawiona nowelizacja prowadzi w rzeczywistości do redystrybucji środków, co odbędzie się głównie kosztem najmniejszych firm, w tym dość istotnie – osób samozatrudnionych. Projekt nie stwarza wartości dodanej dla otoczenia gospodarczego, a jedynie ma szansę wprowadzić chaos prawny, jaki zaistnieje w wyniku nowych rozwiązań, które charakteryzują się wysokim stopniem skomplikowania.

Zobacz: 01.09.2021 Stanowisko ZPP ws. rozwiązań podatkowych z Polskiego Ładu

Newsletter ZPP

Newsletter ZPP

Najnowsze komentarze